文|醉美杏花村

2017年,汾酒启动混改,由此开启了“汾酒速度”。2018年,汾酒以全年营收47.48%的增幅领跑整个行业,营收增幅居19家白酒上市公司首位。

时至三年改革收官之年,2019年,汾酒依旧保持强劲的增速。从最新披露的2019年山西汾酒业绩快报数据看,公司全年营业收入为119.14亿元,较上年同期增长26.57%,实现净利20.24亿元,较上年同期增长37.64%。 “汾酒速度”从哪里来?又要奔向哪里?速度的背后的逻辑和产业规划是什么?从2月6日汾酒发布业绩快报后,有包括光大证券、招商证券、国泰君安、方正证券等超过20家证券研究机构密集关注研究汾酒的发展,来自国盛证券分析机构的一份长达30页的报告为我们深度剖析了汾酒速度的背后。 ❶ 股权结构带来的是“引资”和“引智” 2017年以前,山西省国资委对汾酒股份公司持股占比稳定在70%左右。2017起公司开启国改路径,加速推进混合所有制改革。 2018年2月3日,汾酒引入华润作为战略投资者,汾酒集团将持有的11.45%的公司股份转让给华润集团旗下的华创鑫睿。双方在签订股份转让协议后,成立管理协作组和营销协作组,汾酒也选派骨干员工赴华润进行交流学习。 这一年的11月25日,“汾酒集团-华润创业战略合作工作坊”在华润大学小径湾校区行动学习创新中心举行。包括汾酒党委书记、董事长李秋喜,总经理谭忠豹在内的23位汾酒集团高管集体到访小径湾,足见汾酒对这次“会晤”的重视。 ▲汾酒与华润的合作规划(图源:国盛证券) 在国盛证券看来,汾酒股权结构的改变,其实是混合所有制改革的试点模式,实现了“引资”和“引智”的双重意义。 在光大证券机构看来,汾酒的改革是“讨论汾酒投资价值的逻辑起点”,并认为,汾酒股权的机构优化可以合理来调动公司管理层、基层员工甚至合作经销商的积极性。 通过股权合作,汾酒借鉴华润在消费领域的经验,可以直接推动公司在渠道和品牌方面的发展。作为山西国企国资改革的“样板工程”,汾酒集团一直是“排头兵”的角色,尤其是在与华润牵手之后,更是把“混改”的深度再次推进一步。 李秋喜也表示,与华润的合作不仅意味着汾酒开始改变一股独大的局面,迈出混合所有制改革的坚实一步,也开启了“汾酒与华润携手并肩、共谋汾酒发展的新纪元”。 ❷ 产品结构背后的“量变到质变” 2002年,汾酒为重回中高端路线推出青花系列,主要产品有青花30和青花20,定位300-800元次高端价格带,聚焦商务和宴请消费,2019年在公司总营收中占比超20%。巴拿马系列和老白汾系列定位中高端,定位100-400价格带,两个系列营收占比约50%。玻汾系列主打大众消费,定位40-60元价格带,营收占比约30%。 从2018年的年报数据来看,汾酒的产品结构已经逐步完善。报告期内,汾酒中高价白酒实现营收57.39亿元,同比增长47.44%;低价白酒实现营收32.3亿元,同比增长47.59%。汾酒在高中低价位实现了全面增长,并没有“偏科现象”。 具体到产品层面,2018年,青花汾酒同比增长60%,老白汾增长27%,巴拿马系列产品增长27.5%,玻汾增长36%,产品结构处于持续升级状态。 ▲汾酒产品结构(价格来源:京东;图源:国盛证券) 青花20、30分别覆盖次高端市场两个重要价格带,产品档次定位清晰、相互支撑。其中青花30经过2019年5月和7月完成两次提价,终端价挺入600-800元价格带,青花20则继续坚守次高端350-450价格带;青花20突出性价比优势,抢占市场次高端市场,青花30控量提价重品质,力促品牌价值提升。 这一提升过程,国盛证券称之为“从量变到质变”的过程。 目前汾酒的产品结构合理有效,梯度布局,聚焦次高端的青花系列增速亮眼,腰部产品巴拿马和老白汾系列保持稳定,玻汾系列是光瓶酒行业的标杆性产品,承担着培育清香消费群体的重任。 方正证券的观点认为,汾酒次高端布局成效初显,预计全年青花增速超40%,占总体收入比重已经近30%,另一大单品玻汾继续保持50%以上的增速,“一高一低两大产品系列助力汾酒全国化快速扩张。” 据了解,自2017年开始,青花就开始进入放量阶段,国盛证券也预测在良性产品结构的带动下,2020年青花系列作为汾酒主要增长极,有望持续优化公司产品结构,为汾酒品牌腾飞树立价值标杆。 老白汾和巴拿马系列分别定位于100-300元、300-400元价格带,聚焦中高端。2017年公司推出巴拿马系列,用于承接老白汾产品的消费升级需求,两大系列构成汾酒腰部战略产品。 国盛证券机构预测分析,考虑到玻汾净利率较低,为利润率提升和拔高品牌力,2020年汾酒会逐步控制玻汾的增长速度和整体规模,聚焦青花系列的推广。 招商证券分析师杨勇胜的观点同样认为,2020年,汾酒策略从“抓两头带中间”转向“拔中高控底部”,将重点聚焦高端青花、控量玻汾,目标今年青花20和30双十亿增量,销售口径突破50亿大关,波汾将控量,保持稳中有升即可。 ❸ 市场结构的“高质量”优化 股权结构与产品结构的最终导向,就是汾酒市场结构的“高质量”路径。 2017年,公司开始重点发展由京津冀、豫鲁、陕蒙三大板块组成的环山西市场。随着全国化布局推进,省外收入实现高速增长,由2016年19.07亿增长至2018年40.21亿元,复合增速45%。省外收入占比由2017年的40%提升至2019年前三季度的50%。 ▲汾酒省内省外市场收入结构(图源:国盛证券) 目前环山西市场对省外收入贡献最大,占省外收入约80%,华东和华南市场处于起步阶段。未来,随着环山西板块渠道持续下沉,华东和华南空白市场加速开发,省外增量空间较大。 国泰君安证券认为,汾酒的产品结构与市场布局并举,经营效果显著。其分析师訾猛认为,汾酒在区域上会巩固省内市场、环山西市场优势,继续全国化布局战略,利用团队资源与品牌高端化窗口期发力长江以南增量市场,力争实现长江以南持续高增长。 具体到青花汾酒的市场空间,国盛证券的研究表明,青花品牌具备辐射全国市场的势能,从环山西市场看,北京和天津市场青花基础较好,河南大区2019年开始重点打造青花;长三角和珠三角战略区域消费水平高,为青花推广提供有利条件。 当前,汾酒继续通过继续细化渠道、调整产品结构、治理市场窜货行为,汾酒环山西市场未来将实现高质量快速发展。 据悉,2018年起,公司逐步对全国市场进行全系列产品销售配额制管理,重点管控青花、玻汾系列产品,建立了以区域市场和经销商档案管理、分级管理为依据的配额制,制定了全年、季度间、各级经销商的配额管控与协调。此举强化了公司在青花系列的价格管控及市场运作等方面的主导权和话语权,助力青花实现快速增长。 来自长城证券的草根调研则显示,在2019年汾酒在南方市场开辟顺利,为2020 年持续高增长奠定基础。根据草根调研,2020年汾酒上海市场的收入计划较2018 年的规模增加67%左右,浙江市场较2018 年增长110%+,广东市场较2018年提升80%+,江苏市场则较2018 年提升25%+;除此之外,公司对河南市场明确提出两位数的增长要求,山东市场增长50%+的销售计划。 光大证券的研究认为汾酒的市场全国化呈现出“以点带面、从线到片,层层递进”,从战略上看,颇有“大军南下”之势。 未来汾酒聚焦打造青花以提升收入增长质量和品牌价值,受益于次高端白酒和清香型白酒市场扩容,以及公司全国化布局深入推进,青花系列凭借品牌先发优势和香型差异化有望保持高速发展,2020年增速预计在32%左右。 从股权、产品到市场,一系列“结构优化”为汾酒速度的可持续性打下了坚实的基础,这也意味着汾酒全面复兴的动力系统已经完备。

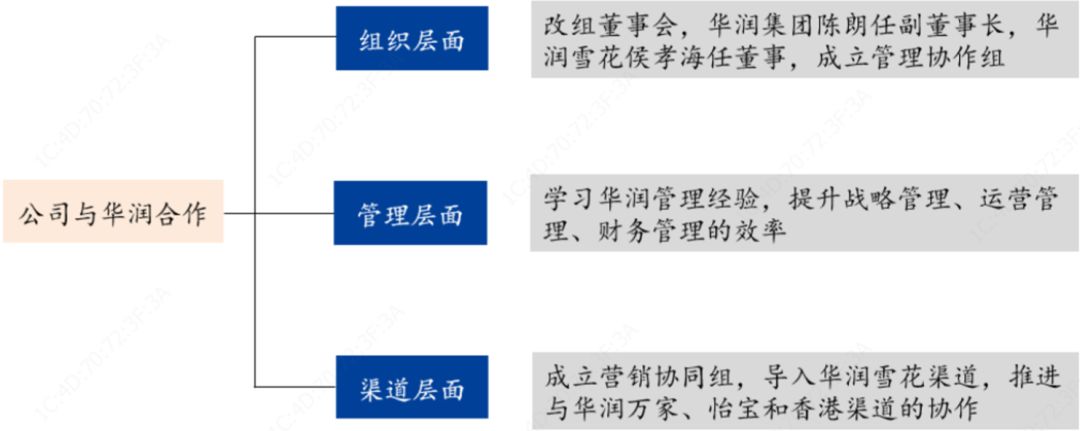

发表评论 取消回复