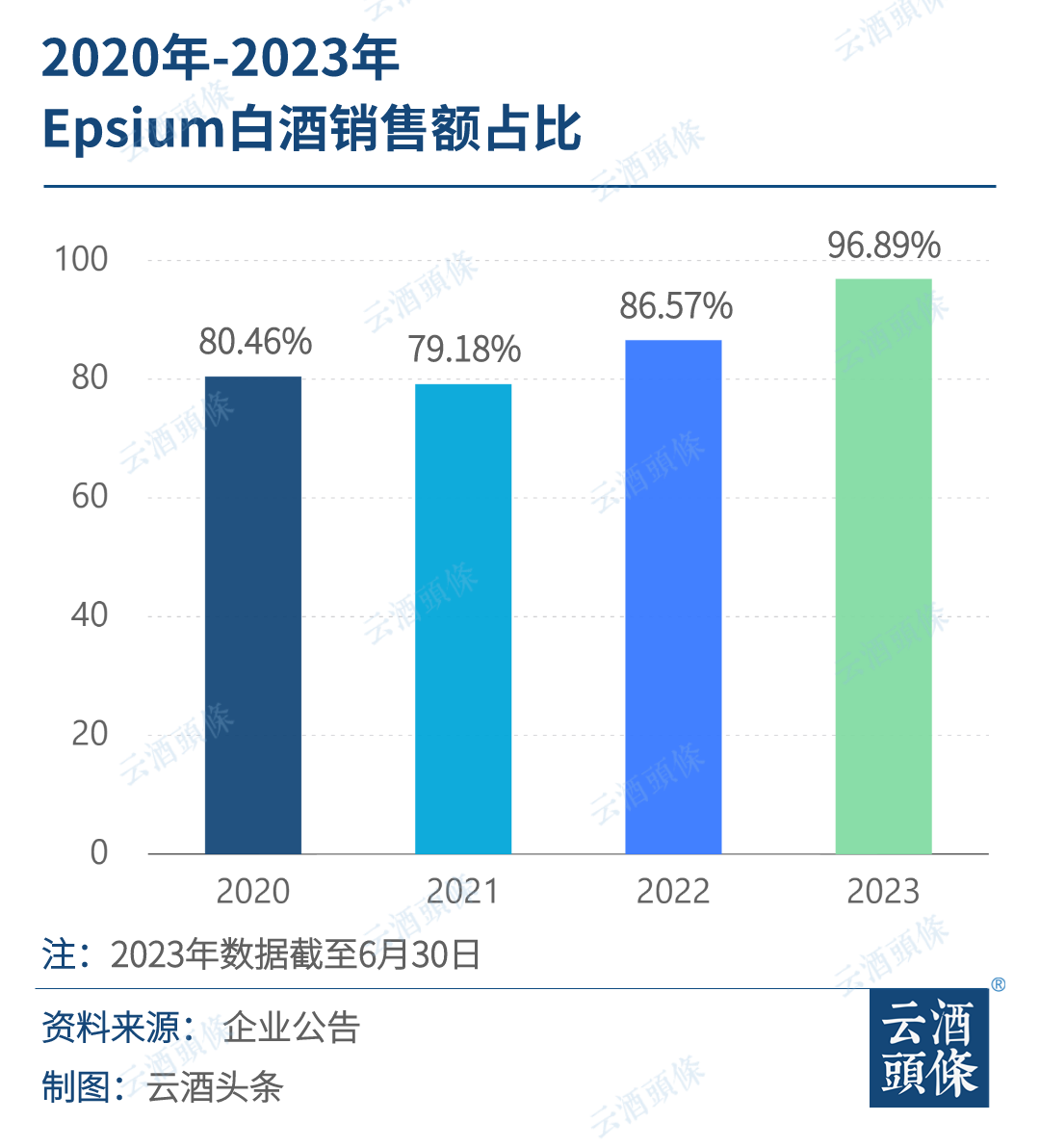

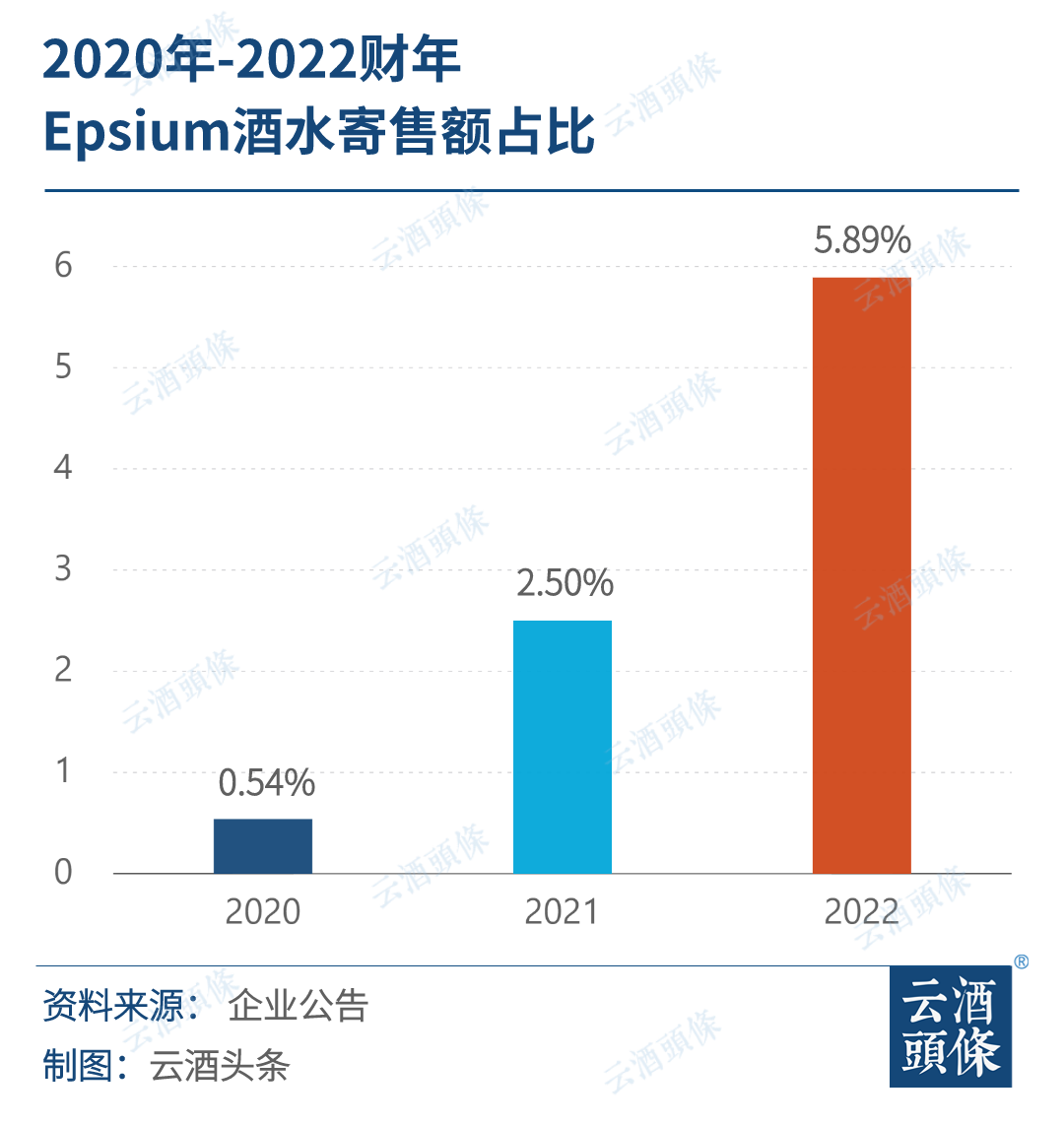

作为澳门高端白酒批发商 Epsium Enterprise冲刺纳斯达克IPO, 是否为更多酒企/酒商 提供了一种新的上市思路? 最近,来自澳门的一家饮料进口贸易及批发商Epsium Enterprise(以下简称Epsium),向美国证券交易委员会提交了IPO申请,计划在纳斯达克上市,股票代码为EPSM,通过首次公开募股筹集最多1000万美元。 年入不足2000万美元(据招股书)的Epsium瞄准纳斯达克,会否给行业带来更多思考? █ 扎根澳门,聚焦高端 Epsium2020年3月24日在英属维尔京群岛法律注册成立,是高端白酒的顶级批发商,只在澳门运营,白酒销售是其最重要的业务。其在澳门酒商中排名第一,市场份额占30.7%。 作为一家本身并无重大业务的控股公司,Epsium通过其澳门子公司Companhia de Comercio Luz Limitada(以下简称Luz)进行所有业务。 Luz成立于2010年,一直从事酒精饮料的进口和销售业务,其创始人拥有超过15年的酒精饮料分销和批发业务经验,销售的酒精饮料包括白酒、干邑白兰地、威士忌、香槟和其他酒精饮料。 不难发现,相较其他酒商,Epsium有两个突出标签:扎根澳门,专注高端。 Epsium分销渠道覆盖澳门大部分地区,包括连锁超市、商店、会所、餐厅、美食广场、酒吧、酒店等,客户群体涵盖餐厅、食品和酒精饮料分销商、酒类商店等。 白酒、干邑白兰地、威士忌这三类产品几乎贡献了Epsium全部的销售额,其中又以白酒的销售为最重要的业务,分别占其2020-2022财年及截至2023年6月30日总销售收入百分比的80.46%、79.18%、86.57%及96.89%。 Epsium计划将本次发行所得款项净额用于以下用途:约10%用于销售、产品创新和品牌建设;约60%用于收购或投资资产、技术、解决方案或业务;约20%用于一般企业用途,其中可能包括运营费用、营运资金和未来增长的资本支出;约10%的净收益为储备金。 “此次发行的主要目的是增加我们的资本化和财务灵活性,为我们的普通股创造一个公开市场,并促进我们未来进入资本市场。”Epsium在招股书中表示。 值得关注的是,截至招股说明书发布之日,Epsium的工资单上共有13名全职员工,其中3名从事一般行政工作,2名从事会计和财务工作,5名从事运营管理工作,2名从事项目管理工作,1名在董事会工作。 █ Epsium的机遇和风险 Epsium在招股书中,详细分析了其竞争优势和潜在风险。 竞争优势方面,Epsium在澳门酒类市场长期经营,积累了重要的行业专业知识,建立了成功的业绩记录,在澳门根基深厚,能够与供应商和客户建立稳定的关系。 其在介绍中表示,作为澳门领先的高端中式酒类批发商,公司能够与酒店建立互惠互利的合作关系,并提供增值服务。Epsium以寄售的形式与酒店合作,提供种类繁多的高端、抢手和稀有的酒精饮料,尤其是稀有的中国老酒。 Epsium寄售销售额所占比重呈现逐年上升趋势,分别占2020-2022财年总销售额的0.54%、2.50%、5.89%。

2020-2023上半年,中国高端白酒销售额每年在Epsium销售收入中的占比分别为80.46%、79.18%、86.57%及96.89%。其在招股书中透露,2020-2021年前三大批发商中式高端白酒的总销售收入约占市场份额的64.2%,其中Luz以30.7%的市场份额位居第一大批发商。

除白酒外,2020-2023上半年,白兰地和威士忌两类产品每年的销售额,合计占公司总销售额的2.86%、11.83%、20.42%和17.19%。根据弗若斯特沙利文报告,截至2022年底,澳门有超过200家葡萄酒和烈酒批发商,2022年前三大批发商的市场份额为14.0%,相较白酒更加分散。 潜在风险方面,Epsium的产品组合包括一系列豪华酒精饮料,产品销售可能受到不断变化的经济状况以及消费者口味、偏好和消费习惯的影响,并对其盈利能力产生不利影响。 另外,Epsium的收入集中于特定客户,失去这些客户中的任何一个都可能对运营实体的经营业绩或现金流产生不利影响。 截至2023年6月30日,4家客户的应收账款分别占Epsium未偿应收账款余额总额的46.82%、17.41%、13.34%、10.32%。 2021-2022财年,Epsium的营收分别为1820.38万美元、1117.31万美元,同比下降38.6%。 █ 本地化OR全国化 Epsium深耕澳门市场,并走上IPO。此举对于酒业上市又带来哪些启示? 云酒头条发现,与澳门同为沿海城市的厦门,也有一家酒商——伟达奢侈名酒,也是遵循深耕本地市场的策略。 伟达奢侈名酒紧紧围绕厦门市场做深做透,加盟店密布县、乡、镇。该公司创始人薛德志将其概括为“要在一平方米的地方打井一万米”。 在他看来,从整个酒类市场来看,市场已经进入了存量竞争阶段,生存下去、避免掉队才是中小酒企要着重考虑的,而非走向全国;本地市场容量有限,只有下沉市场,才能分到更多的蛋糕。 薛德志直言:“企业需要找准定位,生存下去才是硬道理。” 同样,在江苏江阴,也有酒商做出了大市场。 江阴最大的名烟名酒连锁金路烟酒现已拥有18家门店、4家咖啡厅、1家面积8000多平方米的酒文化体验馆,其20年来始终深耕当地市场,创始人仲国华表示,即便是扩张,也只是局限于江阴周边市场,不会跨区域作战。

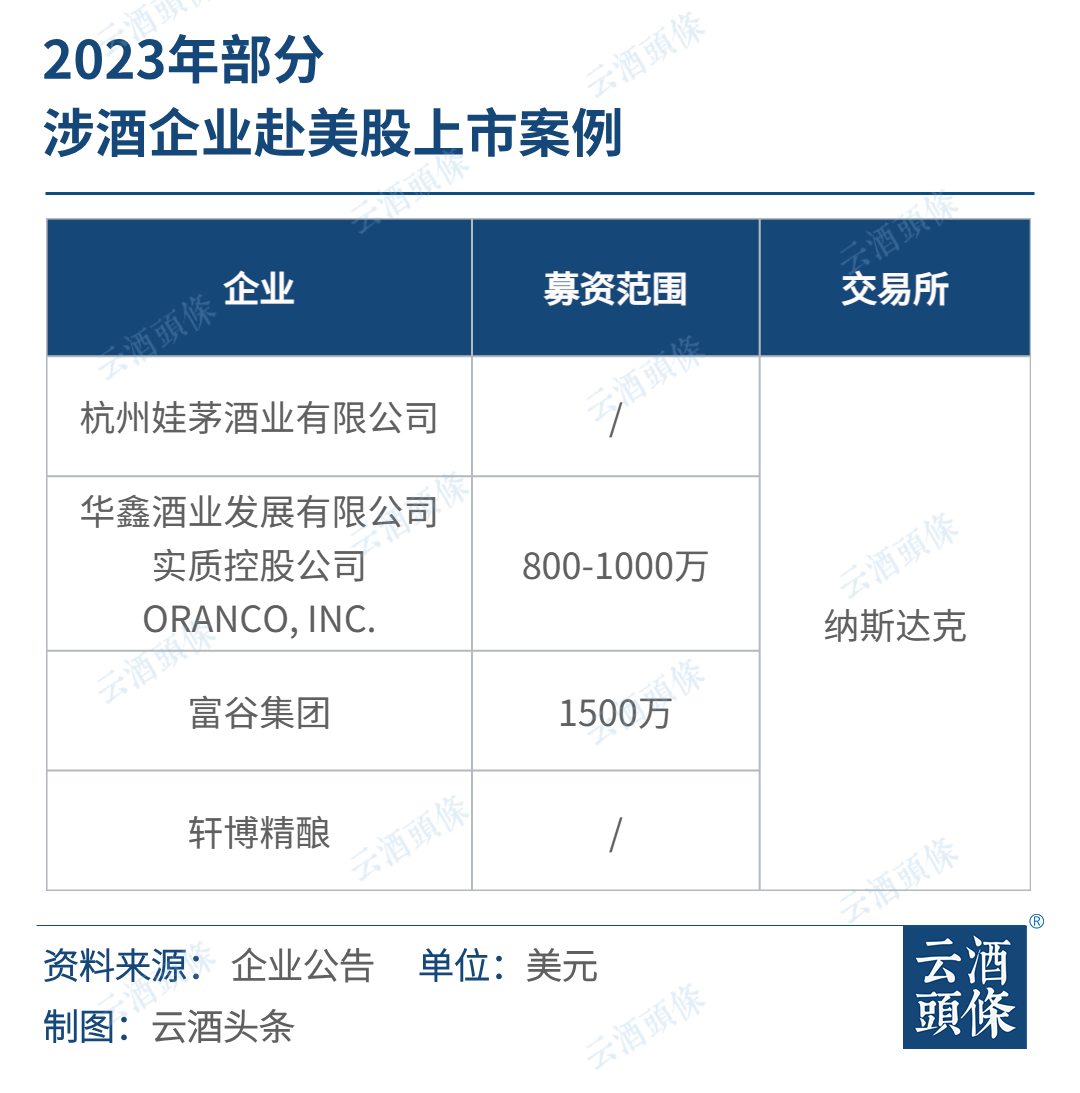

在他看来,现在如果启动全国化连锁,面临很多挑战,地区风俗、生活习惯的差异以及地方资源的匹配等诸多因素,增加了企业在不同区域保持品牌独特性的难度。当然,烟酒店全国化连锁也有成功的案例,具体如何选择,企业要根据自身实际情况、产品特性和企业战略发展需要而定。 实际上,不论是中小酒企,还是区域品牌,本地化还是全国化,一直是企业发展道路上面临的选择。 近日,在正一堂2024年开年思想峰会上,这一问题同样得到了重视。 今世缘曾抱定“50亿之前不出省”战略,精耕省内尤其是南京市场,仅在南京市场的销售额就突破35亿元;仰韶同样坚定地深耕河南市场,在河南市场实现了板块化崛起。 上述厂商案例都用实际行动证明:深耕当地市场,同样可以有一番作为。 当企业发展到一定阶段、能量积累到足够强大,全国化、全球化将自然而然地提上日程,关键在于企业如何根据自身发展需要做出取舍。 Epsium启动纳斯达克IPO,也证明了这一点。 █ 在酒业,美股越来越“吸睛”? 近年来,越来越多的酒企、酒商把目光盯上了美股。 2023年4月,杭州娃茅酒业有限公司(下称娃茅酒业)宣布,将通过SPAC(特殊目的收购公司)的形式在纳斯达克挂牌上市,距离美股“中国酱酒第一股”的距离又近了一步。 同年,山西省汾阳市华鑫酒业发展有限公司实质控股公司ORANCO, INC.在美国证监会(SEC)公开披露招股书,拟转板美国纳斯达克上市,计划以每股4美元至5美元的价格,发行200万股股票,募资范围在800万-1000万美元之间。 食品和饮料供应链公司富谷集团也在谋求美股上市,最初计划以每股4美元的价格发行630万股,2023年2月降低为发行380万股,筹集1500万美元。 精酿啤酒品牌——轩博精酿宣布,2024年将启动美股IPO上市。轩博精酿品牌创立于2021年,目前主要生产德式小麦精酿啤酒,年产能达20万吨。 对于为何选择登陆美股市场,轩博精酿创始人叶进博表示,平价精酿替换工业啤酒的发展潜力,远比想象中要大,股权融资的力度无法支撑公司快速抓住这次结构性机会。所以公司决定,通过上市,把融资路径完全打开。 而对于上述酒企、酒商而言,中、美在企业上市规定的诸多不同,是部分企业选择美股上市的原因之一。 据此前第一财经相关文章,2023年,证监会明确对主板申报企业的行业要求,对禁止、限制、允许和支持上市类别划线:学科类培训、白酒、类金融等禁止上市;食品、家电、涉疫企业等上市受限;集成电路、先进生物医药研发生产等企业获支持。 在新的上市规则下,酒企酒商的上市选择也就显而易见了。 “预计今年将是较为繁忙的一年”,纳斯达克公司首席执行官弗里德曼曾表示,目前全球范围内有80多家公司准备在纳斯达克上市。 中小规模酒企、酒商选择赴美上市的背后,也反映出酒类赛道仍备受投资市场关注,而更加多元化的融资渠道,获奖加速厂商分化。

发表评论 取消回复