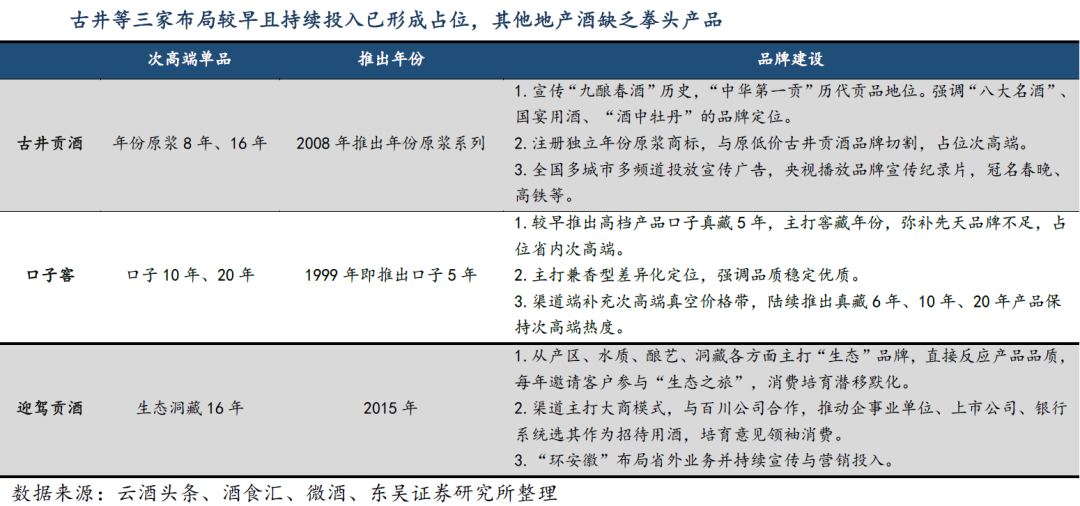

中国的白酒上市公司,一共有19家,其中有四家来自安徽。拥有如此多上市酒企,全国能够与之比肩的,唯有四川。 但从2019年的业绩表现看,徽酒整体表现却与川酒相去甚远。 古井贡酒、口子窖、迎驾贡酒和金种子四家酒企营收合计197.8亿元,相当于川酒上市公司营收的27.4%,净利润合计45.44亿元,比泸州老窖一家的年度净利润少了0.97亿元。 在业绩走势方面,徽酒同样不容乐观。 古井贡酒2019年营收增幅19.93%,净利润增幅23.73%,两项增幅均落后于泸州老窖和汾酒,同时也低于身后的今世缘(牛栏山相关增幅在顺鑫农业年报中未有披露)。 营收排在今世缘身后的另一家徽酒企业口子窖,营收增幅9.44%,净利润增幅12.24%,均低于紧随其后的衡水老白干。 营收排位在老白干之后的是迎驾贡酒,营收增幅8.26%,净利润增幅19.49%,均大幅低于身后的追赶者水井坊。 金种子酒位于2019白酒上市公司营收排行的倒数第二,营收下滑30.46%,利润减少300.71%,两项主要数据的表现,均是白酒上市公司中的最大跌幅。 从2015年徽酒四杰集结A股,到如今增长承压,面临严峻挑战,中间这段时间究竟发生了什么,这份“成色”不足的成绩单背后,是徽酒的败局抑或变局? ❶ 徽酒的A股集结之路,走了19年 2015年,白酒行业正身处深度调整的严寒中。但对于徽酒而言,却是一个意义非凡的年份。 这年的“5.20”,口子窖IPO顺利过会,成为徽酒板块第四家、中国白酒第17家上市公司,稍早一个月迈入资本市场的迎驾贡酒,则于5月20日起接受申购。 而徽酒上市的第一步,则要追溯到十九年前,古井贡于1996年在深交所上市,这是白酒企业上市的早期案例之一。“白酒大王”五粮液的上市,要等到两年之后,而今日市值又超万亿的贵州茅台,则是五年之后才进入股市。 金种子上市也很早,于1998年8月12日上市,是中国白酒的第八家上市公司,当年营收达到5.48亿元——当年茅台的销售额也不过6亿元。 相比于古井贡和金种子的“抢跑”,口子窖与迎驾的上市进程要慢一些,1998年的时候,迎驾贡酒的前身佛子岭酒厂刚刚改制重组一年,口子集团的改制,则是在四年之后。 经过前后近二十年,徽酒四家企业在A股集结,一时为行业瞩目,有人将之称为“四朵金花”——颇有与四川的“金花”军团抗衡之意。 集结之初,徽酒迎来了一段高光时刻。 迎驾贡酒上市当天,交易涨幅43.98%,开盘即涨停。公司踌躇满志提出扩张计划:在省会合肥组建全国运营中心,在北京、上海、广州、武汉建立华北、华东、华南、华中四个区域物流中心;在华北、华东、华南、华中等区域市场建设100家直营店和200家加盟店,推动迎驾贡酒实现更广泛的市场覆盖,由区域性名酒向全国性名酒跃升。 口子窖当时的招股书中也明确提到,公司上市所募集到的资金,除了用于优质白酒酿造技改项目、陈化老熟和储存等项目,还要对营销网络进行升级建设。 这一年,白酒行业整体仍处于深度调整的“严冬期”,至年底,徽酒“成绩单”却颇具含金量。 古井贡酒当年实现营收52.53亿元,同比上升12.96%,实现净利润7.16亿元,同比上升19.85%; 口子窖营收25.84亿元,同比增长14.41%,净利润6.05亿元,同比增长43.41%; 迎驾贡酒营收29.27亿元,比上年微降,净利润5.3亿元,同比增长8.93%; 金种子在这一年业绩下降,实现营收17.28亿元,同比减少16.72%,净利润0.52亿元,同比减少41.28%。 值得注意的是,2015年的徽酒集结上市,给资本也带来了十分丰厚的回报。 高盛在2008年以2.65亿元进驻口子窖,七年后等到了口子窖上市,并于2017年进行了清仓式减持,净赚43亿元。 联想投资与旗下投资公司天津君睿祺自2011年先后在迎驾贡酒投入4亿元,通过上市后的大规模减持,实现账面盈利8.76亿元。 ❷ “高光”之后,徽酒为何降速 集结上市五年后,四家徽酒企业营收总额由124.92亿元增至197.8亿元,增长72.88亿元,增幅58.3%,净利润由19.03亿元增至45.44亿元,增长138.78%。 仅从数字看,徽酒这五年的增长十分可观。正如本文开头所言,通过白酒行业横向对比,徽酒所面临的增长压力与竞争挑战十分艰巨,特别是在白酒品牌加速集中,市场强分化的行业环境下,当下已到了徽酒换档提速的关键时期。 在酒行业,有句老话“西不入川,东不入皖”,意为川酒、徽酒实力强劲,外来品牌难以撬动其市场。 时过境迁,在川酒仍牢牢占据四川本省市场,并不断扩大全国化优势的同时,徽酒却面临着“兵临城下”的冲击与挑战。 根据估算,安徽省白酒市场容量超过300亿元,徽酒四家上市公司去年的营收合计197.8亿,再除去其他安徽本地白酒销量,外省品牌在安徽的销量约在70亿左右。 邻省的洋河多年来对安徽市场进行了有效渗透,全年销售约在20亿左右;茅台与五粮液两大龙头品牌在安徽完成销量都在15亿元以上;泸州老窖和剑南春销量超过5亿,郎酒、水井坊、习酒均有亿元以上销量;安徽市场还为牛栏山过百亿贡献了5亿元左右的销量,江小白、老村长、黑土地、红星二锅头等外省品牌在安徽同样布局完善、表型稳定。 从价格结构看,茅台、五粮液在800元以上的掌控力很强,在400至600元的次高端区间,洋河的梦之蓝、剑南春、泸州老窖、郎酒等外省品牌基本瓜分了市场份额。 低端产品线上,则分为牛栏山、红星的二锅头势力,江小白、小郎酒等小酒势力,黑土地、老村长等东北酒势力。 由此来看,徽酒的200多亿销售,基本被压缩在50元至300元价格段的有限空间内。 基于这种市场格局,再来看安徽当地的经济与消费趋势,或许会发现一些徽酒“降速”的内在原因。 过去一年,安徽成为全国经济发展最为亮眼的“黑马”,GDP总量达到37114亿元,成功超越河北与北京,排名全国各省第十一,紧跟上海之后,名义增速7.5%,同样位居全国前茅。当地人均GDP则达到58496元,比2018年增加4418元,居全国第十三位,较上年前进八位。在2019年,安徽省的经济总量和人均GDP均创下历史最高纪录。 同时,安徽的常住人口城镇化率在2019年已达到55.81%,在2006年的时候,这个数字仅是37%。 经济与社会的高水平发展,势必带来人们酒类消费水平与消费理念的大幅提升,白酒消费由忠诚于地产品牌,到接受外来品牌,具有更强品牌力的优质名酒,成为高端消费主流,继而带动了中档和大众化消费的品牌取向。 恰恰是在品牌升级与结构升级方面,徽酒与四川、贵州乃至近邻江苏相比,均不占优势,这导致“东不入皖”规律被打破,更是徽酒速度相对放慢的关键原因。 金种子可能是最“直接”的案例。 金种子堪称典型的区域性低端白酒品牌代表,凭借低价位路线,一度形成较大的市场优势。2012年时,金种子实现营收22.94亿元,其中酒类销售收入达到20.72亿元。 但随着白酒消费升级,市场主流价位上行,在金种子销售结构中占比极高的柔和种子酒等产品,市场价在百元以下,逐渐脱离主流消费,对销售影响十分严重。“蕴徽”等高端产品则一直未能实现放量。至2019年,其营收缩减至9.14亿元,酒类销售收入仅有5.11亿元。 相比于金种子,古井贡酒、口子窖、迎驾贡酒在高端产品培育、市场结构升级方面的效果更明显一些。古井贡的“古8”以上产品全面爆发,在100至300元价位段的市场掌控力极强;“口子窖5年”的产品周期已超过二十年,至6年、10年等产品,都保持着较强的市场活力,同样是100至300元区间的优势品牌;迎驾的“生态洞藏”高端产品面市时间晚一些,但已呈现快速上量表现。 只是,面对四川、贵州、江苏等外省名酒的“高线”压制,徽酒升级已刻不容缓,在白酒市场加速向名优品牌集中,区域酒企陷入挤压式竞争的背景下,徽酒唯有突破“天花板”,才能进入真正的发展新阶段。 ❸ 徽酒如何“赶考”? 对于徽酒四大上市公司,品牌力的强化提升,或是最核心“考题”。 在此前长达十余年的时间里,徽酒以“营销力”著称,凭借终端、渠道的强大战斗力,将省内市场打造得铁板一块,滴水不漏。 当年凭借一招“盘中盘”,口子窖不仅在省内市场大获成功,在南京、西安、郑州这些白酒消费中心市场,同样战无不利,创造了白酒营销的一个标杆与现象。 之后,各省白酒品牌纷纷复制“盘中盘”,导致市场营销成本水涨船高,也迫使口子窖改走收缩路线,退回安徽省内。 在省内,口子窖坚决执行下沉战略,在“一地一品牌一经销商”的扁平化制度下,将经销商渠道下沉至县级,造就了极强的市场掌控力。 古井贡酒的“三通”工程,同样被行业视为经典。 “三通”工程始于2009年,以推广年份原浆为重点,大力实施渠道精耕,追求“路路通、店店通、人人通”,通过精细化的网点建设和核心消费者培养,达到产品陈列面最大化、推荐率最大化、消费者指名购买率最大化。 “三通”工程的市场实战效果极其显著,为古井贡酒赢得了极高的局部市场占有率,然后不断复制,最终全面打开目标市场,成为市场销量第一。 口子窖的盘中盘,古井贡酒的三通工程,都是徽酒“营销力”超强的典型代表。事实上,渠道战和终端拦截等招式,为诸多徽酒企业运用纯熟,以之作为市场核心竞争力。 但在当前的市场形势下,营销力与品牌力的原有平衡已被打破,在市场提升与增长的过程中,品牌力将发挥更大的驱动作用。 在品牌传播方面,徽酒与全国一线名酒及一些外部省酒品牌相比,似乎欠缺了一些声量与亮点。 品牌价值的爆发与释放,是川酒“六朵金花”集体强势增长的重要原因之一。除了单体品牌表现各有鲜明亮点,通过“川酒全国行”等产区抱团动作,川酒整体品牌形象同样得到巨大提升,支撑其市场增长后劲十足。 贵州除了茅台的品牌光环之外,“酱酒”的产区品牌优势已非常深厚,习酒、国台等第二梯队正在形成全国化的品牌影响力。 在江苏,洋河将“绵柔”由一种品质特性升华为“品牌力”,绵柔成为消费者对洋河价值内涵的核心认知,这使洋河在与各层级白酒品牌竞争中,都具有独一无二的核心竞争优势。 事实上,包括河南、山东等传统白酒生产大省,都在整体品牌与个体品牌打造方面有所突破。 衡水老白干、酒鬼酒等白酒上市公司,不断以全国化的声量展开品牌传播,尽管市场尚未形成全国化规模,但品牌力已辐射全国,从而对区域市场增长起到了充分引领的作用。 反观徽酒,作为一个拥有四家上市公司,多个传统优势品牌的强大集群,却始终未形成整体化的品牌影响力,共性价值不突出。而一些徽酒企业仍延续着低调、内敛的风格,未把自身特色与价值充分表达于市场。 随着白酒行业进入“品牌时间”和“传播时间”,以品牌为驱动的高级竞争发展已是必然。古井贡酒在整合黄鹤楼酒业之后,已提出“双品牌,双百亿”的战略发展规划,品牌力的优化塑造,以及品牌驱动模式的开启,很可能将决定徽酒的“大考”结局。

发表评论 取消回复