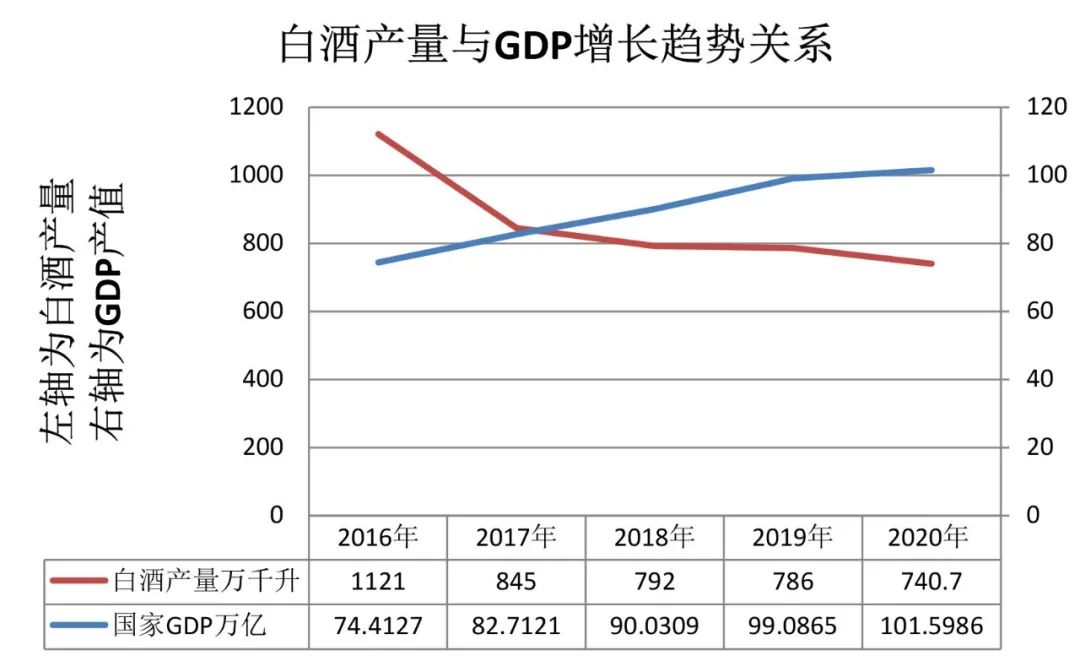

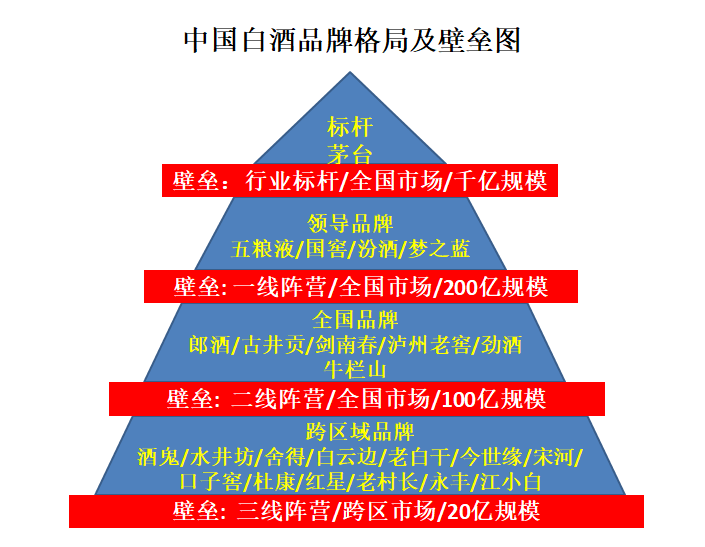

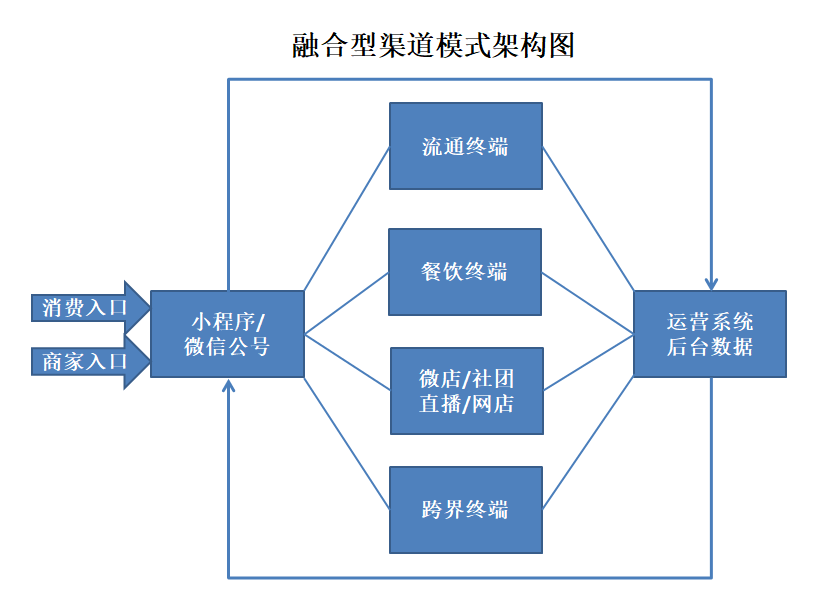

文 | 王伟设(ID:YJTT2016) *作者系云酒·中国酒业品牌研究院高级研究员、独特咨询创始人 2013—2020八年转型调整期,中小酒企目光短浅因循守旧,错失了转型创新最佳机遇。 2017—2020酒业连续四年产量下滑,市场进入存量竞争时代,中小酒企的产出规模盈亏平衡被打破。 2013—2019光瓶酒高速增长,但2020供大于求遭遇瓶颈,中小酒企的光瓶救世梦破灭。 2016—2020酒业复苏期,前50名规上企业正在碾压数以万计的中小酒企,行业集中度成加速之势。 2021疫情基本结束经济复苏,但中小酒企冬眠醒了春天却未来,陷入减产、停产、倒闭困境。 ❶ 严峻的现实 时至今日,许多中小酒企依然认为,是行业转型调整和疫情把企业拖入困境,企图用冬眠方式渡难关。 但它们并没有意识到,自2016起,近五年来行业跌宕起伏的形势下,早已“危机四伏”。 危机之一:严重的供求失衡 存量竞争。仅以规上酒企为例,2017年起,其产量已连续四年下滑。据中国酒业协会发布的2020年度全国酿酒产业产量数据显示,2020年1-12月,全国规上白酒企业产量740.73万千升,同比下降2.46%。 此趋势与国家GDP连年6%以上的增长相悖(如图示),表明白酒产量增长时代已经结束,未来的竞争将是围绕存量市场展开的。而随着消费升级属于中小酒企的存量必将大幅减少。 中低端红海。中低端是中小酒企的主要目标市场,但无论从企业数量还是市场规模看早已进入红海时代,只是很多企业视而不见罢了。 据企查查数据,2019年全国共有中小酒企约3万家,2020年注销约1万家,加上各种未注册的酿酒作坊1万家保有量3万家。 再看业界公认的万亿市场,截至2020年11月规上酒企销售收入5060亿,预计全年6500亿(2019年5896亿),属于中小酒企的市场大约3500亿。3万家企业平均每家1167万。 最后看渠道,每家终端主销中低端产品不过10个,每个价位段主销的不过2—3个。终端调研发现,当下即便白送产品也进不去,因为货架上连个缝隙都没了。 消费萎缩。中低端市场需求的萎缩是刚性的,它与高端、超高端的升级完全不是同一维度的问题。即便是30—50元的光瓶酒需求扩容,也是少喝点喝好点、以量换价的结果。 因此,中小酒企绝不要被一二线名酒需求扩张的现象误导,看清中低端市场的需求本质既:人口萎缩,独生子女政策造成4:2:1人口递减;酒量萎缩,理性饮酒观念建立,从人均8两到人均5两;购买力萎缩,疫情造成大众收入下降,导致消费频次减少。 危机之二:马太效应剿杀 资源向头部企业加速聚集。一是资金聚集,大量民间资本涌向上市公司和非上市一二线名酒企,而中小酒企融资越来越难;二是网络聚集。区域优质流通商全部成为一二线品牌的代理,主流网络占有率超过80%,中小酒企只存在于市场缝隙;三是消费聚集,2020年一个名酒玻汾自然销售达50亿,令中小酒企望尘莫及。 产品线向下延伸。名酒价格升级的同时开始进军大众光瓶酒市场,除茅台外所有名酒都推出了30—50元的光瓶酒,2021将推出60—100元的光瓶酒,这必将迭代100元的中小酒企的盒装酒市场。 中低端消费需求品牌化。100元以下的盒装酒和光瓶酒其慕名购买率达到80%以上,一个市场有几百款中低端产品,成为主销的不过几个知名品牌。河北为例,只有玻汾、洋河普曲、白牛二、红星蓝瓶、小刀、小方瓶、一担粮。 危机之三:生存能力丧失 现金流枯竭。目前70%的中小酒企已经断裂,主要原因首先是长达6—9个月的停产期工资支出,其次是产品滞销回款急剧减少,最后是融资和赊欠渠道受阻借不到钱。 成本增大。2020年粮食、包材及运费纷纷涨价,直接推高成本10—15%。这对于以中低端产品为主导的中小酒企来说基本对冲了利润空间。 酿造技艺丧失。返璞归真消费大势下市场呼唤传统技艺和工匠精神,但很多中小酒企基本都不冒烟了,主要是开工不足设施闲置导致窖池死亡,其次是错误的轻资产经营模式,最后是企业不愿为酿造排污付出环保代价。 ❷ 错误的梦幻 回顾2013至2020长达八年的转型期,多数中小酒企除了跟风、蹭热点外,大部分时间都在等待,很少有居安思危、励精图治的行动,以至今日有些酒企还沉浸在梦中。 梦之一:“形势虽严峻,但相信牛奶面包会有的” 冬眠待春,很多中小酒企采取暂时休眠,维持体温等待春暖花开,但疫情期拉长,身体热量基本消耗殆尽。 报复性消费,寄希望于疫情缓解餐饮开放后的报复性饮酒,但实际销量很小,难以弥补市场维护费用。 国家扶持,把减免税收、缓交社保,降低贷款门槛等一系列扶持政策当做救命稻草,可是中小酒企得到了多少? 梦之二:“光瓶酒时代,中小酒企饿不死” 居家消费。以为疫期居家以酒消愁,低端光瓶酒需求必然大增,现实却是除玻汾等少数头部品牌增长外,其余都是下滑。 光瓶升级。以为大众消费水平提升,只要提价即可弥补利润,但是30元以上的市场几乎被少数几个名酒占据,没有品牌和品类优势的30元以上光瓶酒几乎无人问津。 以价换量。以为低价就可获得销量增长,所以很多酒企推出10元的光瓶甚至桶装散酒,但底层消费的群体、酒量、频次属于存量根本没有带来增量。 梦之三:“网销新场景,不接触也可卖酒” 社团拼单。社区电商只适合高频、刚需的日用品销售,客户多为宝妈且平台属性功能与白酒基本不匹配,因此很多试水酒企无功而返。 直播带货。粉丝爱屋及乌决定了主播必须懂酒、爱酒方可把酒卖出去,例如董明珠直播格力电器销售过百亿那样。但网红基本是外行,粉丝即便购买也是一单死,鲜有网红连续直播卖酒成功的。 微群分销。群的同类性、话题性、活跃度、促销力度决定了卖酒效果。但满足这些属性的成本巨大,特别是非名酒形成重复消费难度极大,基本是入不敷出。 ❸ 面临的大势 大势之一:高增低减 高增:2016—2019连续四年销售增长,从4942亿到5618亿,同时连续四年利润增长,但增长的基本都是一、二线酒企的中高端产品。19家上市公司及部分二线名酒的业绩都验证了这个判断。 低减:2017—2020连续四年产量下滑,从1121到740.73万千升,减产的基本都是中小酒企,虽然没有具体统计数字,但这些企业开工不足甚至停产的现实足以说明问题。 趋势:总量维持在700万千升左右,但中低端市场加速萎缩,100元以下的盒装酒和20元以下的光瓶酒萎缩最为明显。中高端市场继续增长。300-500的中高端商务酒增长最为明显,其次是800—1000元的次高端。 大势之二:竞争格局形成 品牌等级及壁垒形成。中小酒企品牌上位基本不可能,近十年来白酒行业仅诞生了一个三线品牌江小白,而且其市场和销量已出现萎缩迹象。其他每个层级的天花板都很坚硬,想要跃层升级已非常艰难(如图所示)。 细分市场空间被压缩。从超高端到最底层百姓自饮可划分七个价格带,但是属于中小酒企可以占据的价格带也只有两个,最底层的10元价位已被洋河普曲占据,15元的被牛栏山占据,20—25的价格带是鸡肋市场,百姓自饮嫌贵、聚饮嫌低。 3年内30—50元将是大众成长市场,3年后100—150元的大众宴请盒装酒将被50—100的光瓶酒迭代,目前中小酒企可以先占位盒装酒,三年后再去盒变光瓶,但是将与一二线酒企的产品下延发生遭遇战。详见图表。 大势之三:市场机遇尚存 酱香机遇。严格和复杂的酿造工艺及技术加上消费品质需求升级,使得2020成为酱酒大发展的元年。但这并非谁都可以搭车,用串沙工艺生产的酒企没资格参与,用翻沙工艺生产的酱酒也无法参与中高端酱酒竞争。只有用坤沙和碎沙工艺生产的酒企才有资格分享酱酒热的红利。 品类机遇。主要是随着经济交往和人员流动催生的融合型白酒风格需求越来越大,三大主流香型的衍生品类都存在机遇,如酱香的柔和风格、清香的陈香风格、浓香的浓头酱尾风格等。 其他小众香型也存在创新发展机遇,只是很多中小酒企缺乏酿造技术难以开发出适合的产品,唯有补上酿造和窖藏短板才有可能抓住品类机遇。 价格机遇。主要出现在中低端市场,一是光瓶迭代盒装酒机遇。30—50元光瓶将迭代50—100元盒装酒,推动因素是理性消费;二是低端商务消费升级机遇,从100元升级到200元,推动因素是面子消费。 两股力量为中小酒企酒闪出了价格带空挡。但是要在这两个价格带立足,必须拿出过硬的品质和鲜明的特色,因为许多名酒都在觊觎这个价格带,并已开始了产品下延。 ❶ 重构酿造产业链 在品质升级和返璞归真两大趋势下,未来没有酿造能力背书的酒企就没有资格参与竞争,必然被淘汰出局,因此必须补齐酿造这个短板。 根据当下趋势上下游都有需求,但是缺少桥梁和纽带,建议酒业协会牵头或者中小酒企发起成立酿造产业链联盟。实在不行下游企业也要主动出击展开自救。 路径1:自建设施 城市环保条件允许的前提下要放弃轻资产灌装模式,尽快恢复或自建酿造车间及窖藏酒库,并将此作为战略性投资。即便灌装也要采用固态酒为基酒,同时补上后端陈酿窖藏这个工艺环节,为进军50—100元的高品质大众酒市场打下品质保障基础。 路径2:酿造合作 不具备建酿造车间的情况下可与上游原酒企业合作,因为大量产区原酒产能放空,亟待寻找下游出口。因此,可租用闲置窖池委托生产原酒,同时利用其技术优势展开产品创新和品质升级合作。至于原酒成本增加部分可以通过光瓶酒和低端商务酒的价格升级进行消化。 路径3:战略合作 秉持资源优化取长补短的原则,建立“原酒产区背书+上下游企业双品牌+上下游酿造技术+下游渠道网络+上游文旅体验+共享客户”的全方位资源整合系统。特别是文旅营销合作,可直接产生原酒定制销量,这是不需要先决条件即可实施的盈利项目。 ❷ 构建融合型渠道模式 新形势下,重构渠道和赋能渠道是所有酒企都绕不开的难题,在这个赛道上,大家是站在同一起跑线上的。中小酒企如果思路正确敢为人先,完全可以实现渠道超车。 但实现这个目标必须找到痛点,即市场红海和渠道碎片化背景下的投入产出效率,因为无论走传统还是创新渠道,任何单一渠道产出的销量根本无法突破盈亏平衡点。因此,必须创新渠道模式解决这个痛点。 基本路径:放弃渠道聚焦和二八定律,按照发散思维做渠道加法,整合中小企业的地缘和人脉优势,利用微信工具打通线上线下,建立渠道客户共享,消费利益增值,消费场景关联的融合型渠道网络。具体操作要点如下: 1 基本模式结构 2 模式简介 模式类型:F2B2C/020融合型,它是工厂或代理商通过线上或线下直供终端的渠道结构,其中线上包括本土化的网店/微商/直播/社团等,线下包括餐饮店/烟酒店/连锁便利店/酒类关联跨界店。 O2O模式的应用场景有二,一是线上下单后就近实体店提货,二是线下购买后线上领券最后线下店兑现。 模式功能:一是市场推广,厂家通过微信公号及客服与用户沟通;二是销售结算,终端进货,消费券使用和积分使用都可在线进行;三是数据营销,通过数据库和定位系统获取终B/C端客户的销售/消费数据;四是流量闭环,主要是本土化O2O,即线上下单根据定位就近分配给线下配送,让终端分享线上红利,同时消费券只能在购物的终端使用,增加本终端的流水和利润。 3 系统设计要点 入口要便捷。与腾讯方协商开通小程序实现与微信公号的链接,保证C/B端客户轻松进入和跳转到平台。 B端接入端口要足够。需要与计划开发的市场终端数量匹配,容量不够时可按单独城市开设微信公号。前期合作门店较少不必开APP,后期再酌情拓展升级打通所有端口。 消费券绑定唯一B端,要与结算同步,不能先送,也不可C端免费领取,同时保证定位、送券、购买、抵扣券的同地同时性。 数据功能要匹配。要满足所在地级市场终端和消费者数据处理需求,如需多区域市场共享数据,则要做好数据迁移程序和接口,因为微信后台不是基于PC设计的,无法直接连接。 ❸ 产品差异化 当下,在大众聚饮和大众招待两个细分市场上,数以万计的中小酒企已经推出数不清的产品。因此,差异化、个性化是突破大众酒高度同质化竞争的有效路径。 路径1:返璞归真 纯固态酿造的中低端酒已成为稀缺,市场急需这样的产品满足喝纯粮固态酒的复辟和怀旧消费。未来竞争的焦点是纯粮酿造的真实性,企业要抓住这一点做足文章。 操作要点:一是给自己的纯固态产品上保险,如假包赔;二是采用视频实时溯源,让消费者看得见;三是大力开展品鉴活动,让消费者体验和鉴别。 路径2:亚品类占位 并非只有一二线酒企才可以搞品类营销,中小酒企也可以共享品类资源,而且机会很多。北京二锅头品类就是典型,只不过要吸取它无门槛、无监管、泛滥贬值的教训。 目前具有开发价值的中低端品类主要有:以酱香工艺为基础酿造的柔和酱香品类,这是非仁怀产区和北方酱酒企业的机遇;以清香工艺为基础结合浓香技术生产的清浓型陈酿品类,这是清香品类的机遇;以传承金代蒸馏酒技艺和东北高粱为原料的东北烧锅品类,这是东北酒的机遇;以西凤凤香工艺为基础结合清香技艺生产的浓清酱融合品类,这是西北酒的机遇。 路径3:风格特色化 综合运用工艺及原料配方创新生产特色化产品是突破同质化的可行之路。中国酿酒历史悠久,门派众多且地大物博,这就为白酒的特色化奠定了技术和物质基础。 实现风格创新的关键点:一是要敢为天下先,不要被既有的行业技术或头部品牌的特色束缚;二是找准特色产品的市场价值和需求规模,不要走到特色化只有极少数人接受的误区;三是采取有效的市场推广策略,因为特色产品的认知和认同有其自身规律。

发表评论 取消回复