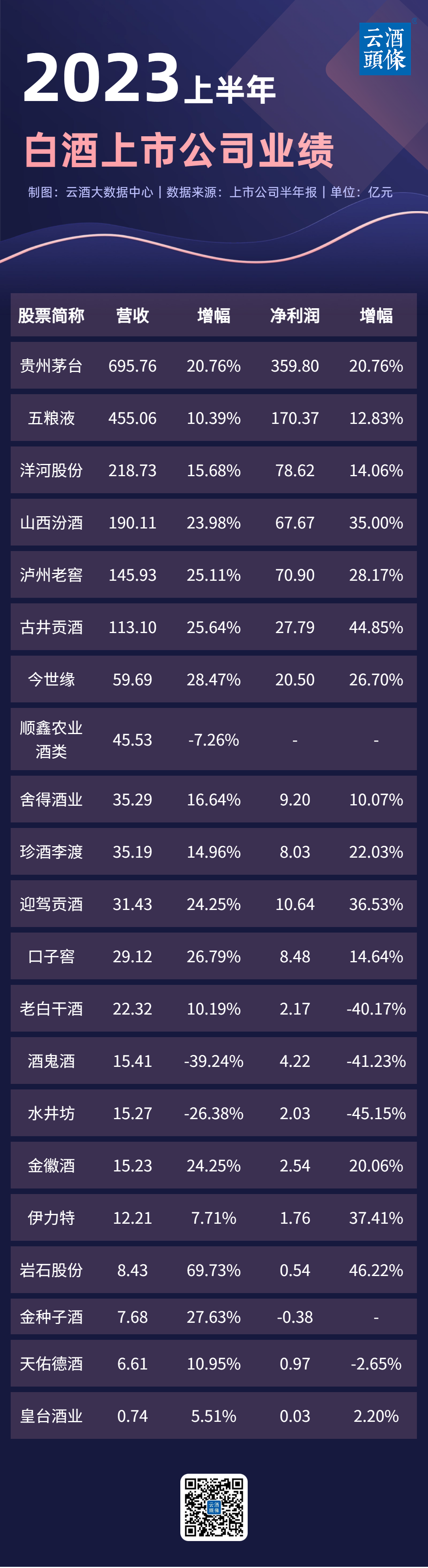

今年上半年,白酒上市企业依然保持了稳健的增长态势,来自21家白酒上市企业半年报显示,共有15家公司实现营收、净利双增。 当前,白酒行业正步入加速竞争阶段,产区间、企业间及品牌间的竞争更加激烈,白酒行业马太效应愈发明显,对酒企的市场经营能力提出更高要求。 仅从营收和净利润来看,行业整体正向增长的趋势没有变化,特别是头部名酒多数呈现出规模与利润的双位数增长,但从营收成本和销售费用等方面数据来看,白酒行业结构性消费升级趋势仍在延续。 ➊ 动销是主旋律 2023年上半年,“去库存、促动销、稳价格”成为酒企经营过程中的关键词。 统计发现,2023年上半年白酒上市企业的销售费用都出现了不同程度增长,如洋河股份、今世缘、金徽酒增幅分别高达52.04%、59.69%、48.51%。 2023年上半年,贵州茅台的销售费用为17.86亿元,同比增长18.52%,五粮液今年上半年的销售费用最高,约为43.2亿元,其次是古井贡酒、洋河股份,分别为30.48亿元和22.60亿元。 尤其是水井坊和老白干,销售费用约占营收的三成以上。事实上,销售费率除茅台始终保持在较低水平外,绝大部分白酒企业都在10%以上,洋河股份、山西汾酒、迎驾贡酒、伊力特低于10%;泸州老窖、舍得酒业、老白干酒、酒鬼酒、水井坊、金徽酒、天佑德酒、皇台酒业等保持在较高水平。 财报显示,各企业围绕动销都做了大量的投入。 统计发现,不少企业在促销费板块费用增加明显,五粮液促销费同比增长5.16%、泸州老窖同比上涨241.34%、古井贡酒综合促销费同比上涨26.15%、皇台酒业市场促销费40.27%…… 洋河股份表示,公司着力数字化营销,不断优化升级消费者数字化策略活动,引导消费者复购,促动产品开瓶动销;酒鬼酒透露,消费者扫码是促进动销的有效方式,取得了较好效果,同时公司也在积极采取其他方式强化动销和消费者培育工作;水井坊表示,2023年一季度,由于春节期间动销不及预期,公司的主要任务是降低社会库存、稳定价值链,因此决定减少出货量。 各酒企的深度发力,也为行业动销创造了良好的氛围。湘财证券分析认为,上半年白酒库存整体逐步减少,预计下半年在中秋和国庆等旺季的推动下,白酒去库存的势头将进一步加快,终端价格有望进一步回升。 ➋ 近半数企业毛利率下滑 在一定程度上,营业成本能够反映企业的经营能力和盈利能力,从中亦可看到企业的细微变化。 云酒大数据中心统计,贵州茅台、五粮液、舍得酒业、口子窖、金种子酒、天佑德酒、皇台酒业等企业营业成本增幅高于营收增幅;洋河股份、山西汾酒、泸州老窖、古井贡酒、今世缘、迎驾贡酒、水井坊、金徽酒等企业营业成本增幅小于营收增幅。 2023年上半年,贵州茅台的营业成本增幅为25.52%,半年报解释,由“本期销量增加、生产成本增加及产品结构变化”所致。 虽然贵州茅台营收增幅与净利润增幅相当,但营业成本增幅高于营收增幅,也折射出茅台经营的细微变化。相较于2022年同期,2023年上半年茅台的营业利润率稍有下滑。2022年同期贵州茅台毛利率为92.11%,净利率为53.99%,今年上半年的毛利率为91.80%,同比下滑0.31个百分点,净利率为53.66%,同样下滑了0.33个百分点。 从毛利率变动来看,2023年上半年,11家酒企毛利率同比上涨,除岩石股份毛利率同比增长14.34%,其余10家毛利率同比增长均不超过3%。另外9家毛利率同比下滑酒企中,有5家毛利率同比下降在3%以内,金种子酒下跌幅度最高,为9.48%。皇台酒业、天佑德酒、舍得酒业毛利率分别下滑6.09%、4.22%、3.29%。 白酒营销专家蔡学飞表示,酒企存货量普遍上涨,销售费用增幅明显,应收账款出现反弹,这些都说明行业分化趋势在加剧,行业普遍面临着库存过高、动销降低与价格倒挂等,其中名酒企依靠着商务、礼品与宴席等市场的刚性需求不断发展,并且不断渠道下沉,进一步挤压了区域酒企生存空间,而大量区域中小型酒企经营困难,中国酒行业品牌、产能与产品集约程度进一步提升,行业发展进入深度调整周期。 附:2023上半年白酒上市公司业绩

发表评论 取消回复